آقای بهمن اسکندری مدیرعامل بانک آینده، به کجا چنین شتابان؟ | آیا آینده منحل خواهد شد؟

به گزارش نبض بورس، زمزمههایی در خصوص برنامه بانک مرکزی جهت توقف فعالیت و لغو مجوز بانک آینده به گوش میرسد. نبض بورس در این گزارش نگاهی به آخرین وضعیت بانک آینده خواهد داشت.

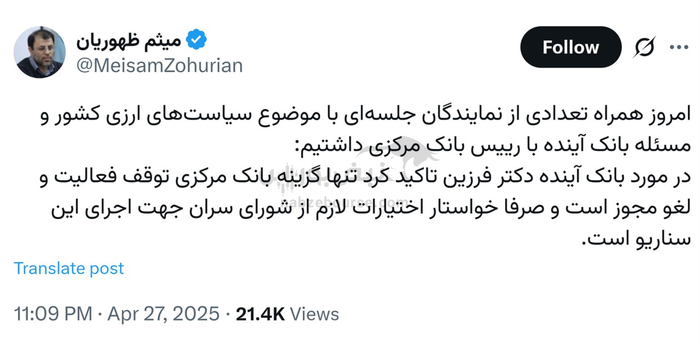

میثم ظهوریان، نماینده مجلس چند روزاخیر در توییتی اعلام کرد که تنها گزینه بانک مرکزی، توقف فعالیت و لغومجوز بانک آینده است و صرفا خواستار اختیارات لازم از شورای سران جهت اجرای این سناریو است.

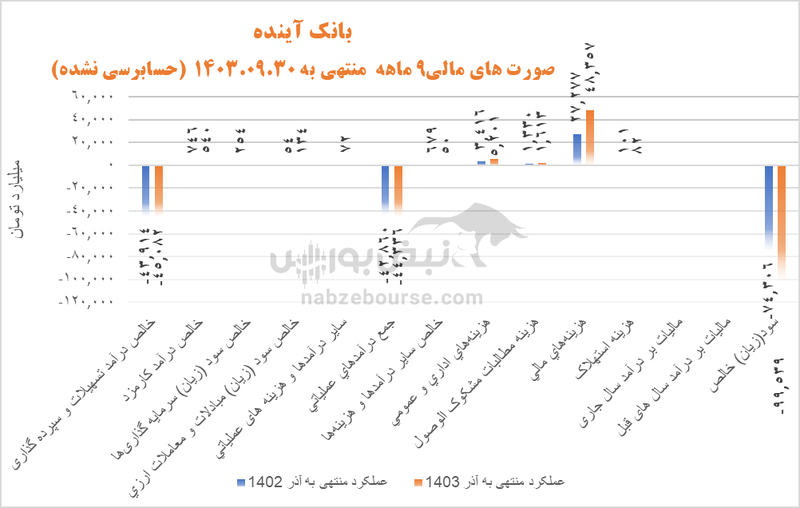

خالص درآمد تسهیلات و سپرده گذاری با ۳ درصد کاهش نسبت به مدت مشابه سال ۱۴۰۲ همراه شد و معادل ۴۵ هزار میلیارد تومان گزارش شد. جمع درآمدهای عملیاتی این بانک با کاهش ۳ درصدی، منفی ۴۴ هزار میلیارد تومان ثبت شد.

با شناسایی ۴۸ همتی هزینههای مالی و سایر هزینه ها، زیان خالص از ۹۹ همت عبور کرد. با شناسایی این زیان خالص در ۹ ماهه، زیان انباشته این بانک قله ۴۲۶ همتی را فتح کرد.

با این عملکرد درخشان در رقمی باور نکردنی نسبت کفایت سرمایه بانک از منفی ۵۰۰% فراتر رفت. کفایت سرمایه نشان میدهد که بانک مربوطه تا چه اندازه در برابر ریسکهای مالی احتمالی مقاوم است. طبق دستورالعمل محاسبه سرمایه نظارتی و کفایت سرمایه مؤسسات اعتباری، این نسبت نباید کمتر از ۸ درصد مثبت باشد و در صورتی که نسبت کفایت سرمایه به کمتر از ۳ برسد، هیئتمدیره موظف است ظرف مدت ۹۰ روزکاری نسبت سرمایه را افزایش دهد؛ در غیر این صورت، باید تشریفات قانونی جهت انحلال موسسه اعتباری را فراهم سازد. این در حالیست که نسبت کفایت سرمایه وآیند مرزهای هشدار را یکی پس از دیگری رد کرده است.

با این عملکرد درخشان در رقمی باور نکردنی نسبت کفایت سرمایه بانک از منفی ۵۰۰% فراتر رفت. کفایت سرمایه نشان میدهد که بانک مربوطه تا چه اندازه در برابر ریسکهای مالی احتمالی مقاوم است. طبق دستورالعمل محاسبه سرمایه نظارتی و کفایت سرمایه مؤسسات اعتباری، این نسبت نباید کمتر از ۸ درصد مثبت باشد و در صورتی که نسبت کفایت سرمایه به کمتر از ۳ برسد، هیئتمدیره موظف است ظرف مدت ۹۰ روزکاری نسبت سرمایه را افزایش دهد؛ در غیر این صورت، باید تشریفات قانونی جهت انحلال موسسه اعتباری را فراهم سازد. این در حالیست که نسبت کفایت سرمایه وآیند مرزهای هشدار را یکی پس از دیگری رد کرده است. از افتخارات بانک آینده میتوان به اعطای تسهیلات کلان به شرکتهای تودلی خود، پرداخت نرخهای سود بالا جهت ترغیب افراد و جذب سپردهها و استفاده ازمنابعی مانند اضافه برداشت از بانک مرکزی با نرخ بالا اشاره کرد. معضل بانک آینده از نیمه دهه ۹۰ آغاز شد و روز به روز حادتر میشود، اما تا کنون در دولتهای مختلف شجاعت تصمیم گیری برای زیان دهترین شرکت کشوروجود نداشته است.

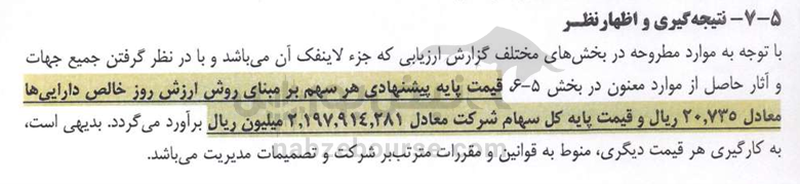

هر گاه از اوضاع درام بانک آینده سخنی به میان میآید، به ارزش بالای ایران مال اشاره میکنند که میتواند در صورت فروش مانند چوب جادو تمام مشکلات بانک را یکباره حل کند. زمانی هم ارزش ایران مال از زیان انباشته بانک بیشتر بود.

اما زیان انباشته بانک در حالی در پایان آذر ۱۴۰۳ به ۴۲۶ همت رسید، که آخرین ارزش گذاری ایران مال که توسط بانک در کدال نشست، ارزشی در حدود ۲۲۰ همت نشان میدهد. شاید بگویند که دادههای آن گزارش به پایان فروردین ۱۴۰۳ با دلار ۶۰ هزار تومانی مربوط بوده و اکنون دلار حول ۸۰ هزار تومان است.

حتی با لحاظ این موضوع، این را هم باید در نظر داشت که با انتشار گزارش ۱۲ ماهه ۱۴۰۳ چشممان به زیان انباشته بالای ۵۰۰ همتی روشن خواهد شد. باید اینگونه گفت که زیان انباشته بانک بالای ۱۰۰ همت ناقابل از ارزش ایران مال عبورکرده است.

اما هزینه این زیان انباشته از جیب ۸۶ میلیون نفر ایرانی پرداخت میشود...

اما هزینه این زیان انباشته از جیب ۸۶ میلیون نفر ایرانی پرداخت میشود...دقیقا از جیب همان افرادی که در صورت دو ماه تاخیر اقساط بانکی با تماس و اخطار مراجعه به ضامنین توسط بانکها رو به رومی شوند. این زیان انباشته و اضافه برداشت ها، این ریسک سیستمی که هر روزدامن زده میشود، تورم میشود و آوار میشود روی سر مردم...

حتی مردمی که به خاطر دریافت سود بیشتر دربانک آینده سپرده گذاشتهاند.

باید گفت تجدید ارزیابی ایران مال، نقدینگی وارد بانک نمیکند و عملا دردی از آینده دوا نخواهد کرد. برخی چاره کار را فروش ایران مال میدانند، اما حتی در صورت امکان فروش، در شرایط نا ترازی سیستم بانکی، انتقال وجوه بابت فروش این غول بی شاخ ودم سبب کسری نقدینگی در بانک طرف مقابل خواهد شد.

ریسک سیستماتیک به خطر شکست سیستم مالی اطلاق میشود که میتواند از بیثباتی یا بحران در مؤسسات مالی نشأت بگیرد و در اثر سرایت به کل نظام مالی انتقال یابد. حال که زمزمههایی از تصمیم بانک مرکزی جهت توقف و لغو مجوز آینده به گوش میرسد و نمایندگان مجلس نیز پیگیر این امر میباشند، چند سوال مطرح میشود:

آیا حاکمیت بالاخره شجاعت تصمیم گیری برای این دندان لق سیستم بانکی را خواهد داشت؟ و آیا در صورت مراجعه همزمان سپرده گذاران به قصد باز پس گیری منابعشان، جهت مدیریت بحران مالی و عدم تبدیل بحران مالی به بحرانهای اجتماعی تدبیری خواهد اندیشید؟

گفتنی است مدیرعامل این بانک هم اکنون بهمن اسکندری است!